Здравствуйте, уважаемые читатели проекта Тюлягин! Сегодня мы поговорим об IPO Teads N.V.. В статье Вы узнаете основные параметры выхода компании Teads N.V.на биржу NASDAQ, в том числе дату и цену размещения IPO, количества акций, тикере на бирже и других. Также в статье рассмотрены основные перспективы и риски участия в Teads N.V., а также финансовые показатели компании.

Ознакомится с другими предстоящими IPO Вы можете в специальном календаре IPO на нашем сайте. Для того чтобы не пропустить новые IPO подписывайтесь на наш Телеграм канал, посвященный IPO.

Содержание статьи:

- IPO Teads N.V.: краткий обзор

- О компании Teads N.V.

- Финансовые показатели Teads N.V.

- Предупреждение о рисках участия в IPO

IPO Teads N.V.: краткий обзор

Ожидаемая дата начала торгов: 30 июля 2021

Диапазон цены акций: $18.00 — $21.00

Количество предлагаемых акций: 38.5 млн

Общее количество акций: 238,10 млн

Тиккер: TEAD (биржа NASDAQ)

Размер предложения: ~ 751 млн $

Капитализация: ~ 4640 млн $

Андеррайтеры: Goldman Sachs, Morgan Stanley, J.P. Morgan, BNP PARIBAS, Citigroup

Отрасль: Услуги связи, Рекламные агенства

Страна: Нидерланды

Год основания: 2010 год

Сотрудников в компании: 803 человек

Дополнительная информация:

О компании Teads N.V.

Teads управляет ведущей облачной платформой для сквозных технологий, которая обеспечивает программную цифровую рекламу для глобальной тщательно отобранной экосистемы качественных рекламодателей, их агентств и издателей.

Teads работает в экосистеме Интернета («Открытая сеть») за пределами рекламных платформ, таких как Facebook и Google. В качестве комплексного решения их платформа состоит из модулей оптимизации на стороне покупателя, продавца, креатива, данных и искусственного интеллекта.

В результате Teads наладили тесные партнерские отношения как со стороны спроса, так и со стороны предложения цифровой рекламы. Для рекламодателей и их агентств их платформа предлагает единую точку доступа для покупки инвентаря многих из лучших издателей мира.

Благодаря эксклюзивным партнерским отношениям с этими премиальными издателями Teads позволяет клиентам охватить 1,9 миллиарда уникальных пользователей в месяц (по состоянию на апрель 2021 года), одновременно повышая эффективность, качество и стоимость транзакций цифровой рекламы.

Для примерно 3100 издателей Teads является надежным партнером по монетизации, предоставляя технологии, необходимые для программной монетизации их наиболее ценных рекламных ресурсов.

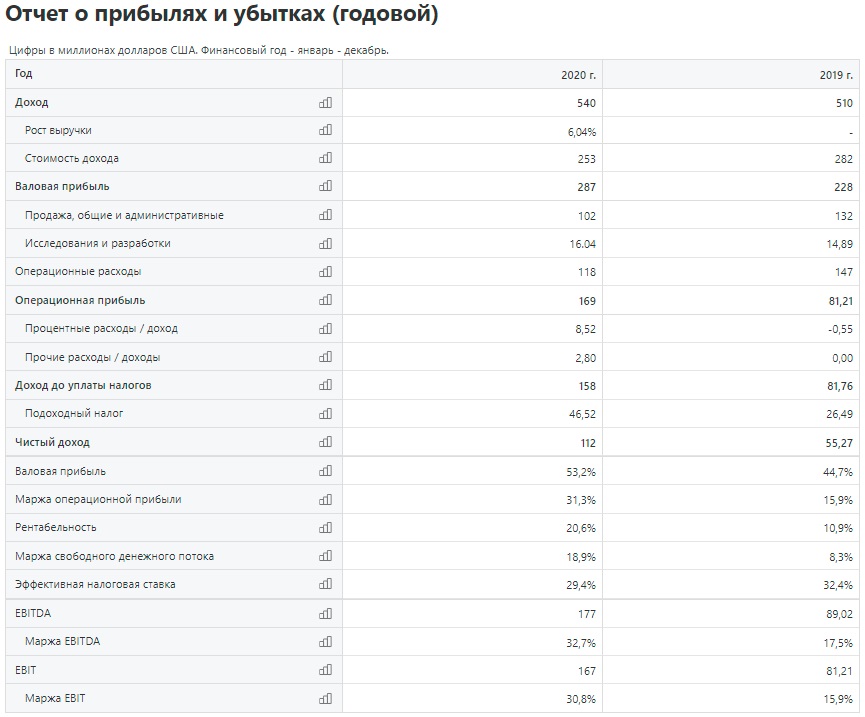

Финансовые показатели Teads N.V.

- Доходы (2020): 540 млн $

- Рост дохода г/г: 6,04%

- Чистая прибыль (убыток): 112 млн $

- EBITDA: 177 млн $

- Коэффициент PE: 33,03

- Коэффициент PS: 8,13

- Коэффициент PB: 12,71

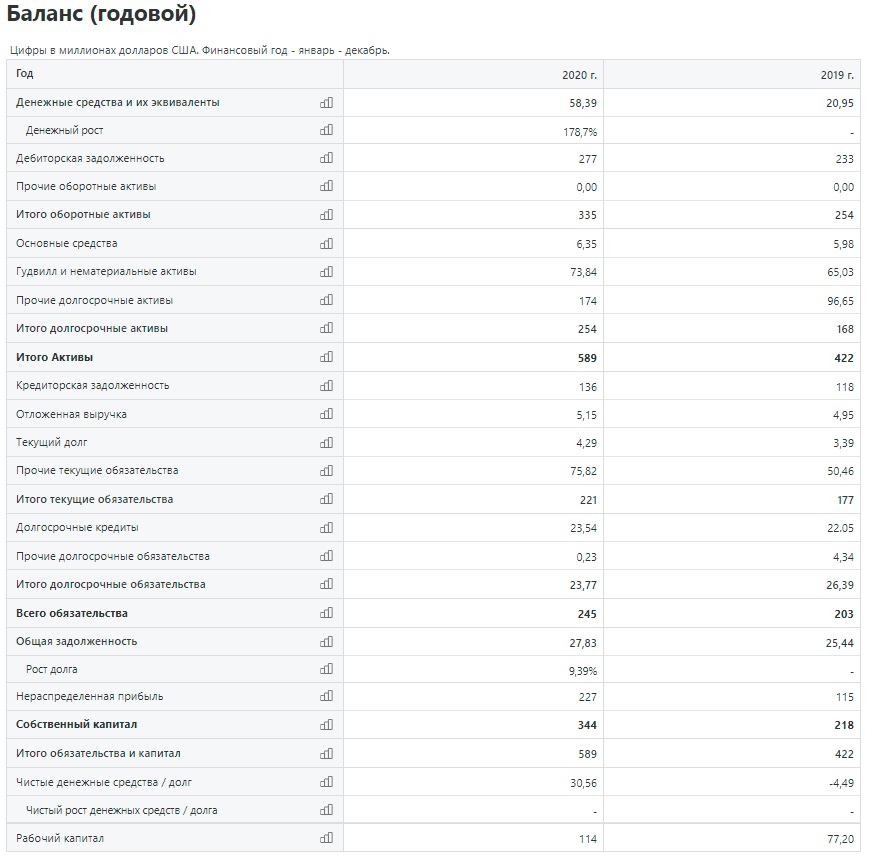

- Денежные средства: 58,39 млн $

- Активы: 589 млн $

- Обязательства: 245 млн $

- Капитал: 344 млн $

Рыночная капитализация или собственный капитал Teads составляет 4,64 миллиарда долларов. Стоимость предприятия составляет 4,40 миллиарда долларов.

У Teads в обращении 238,10 млн акций.

Коэффициент скользящего PE составляет 33,03.

Коэффициент EV / EBITDA составляет 20,91, а коэффициент EV / FCF — 35,46.

За последние 12 месяцев Teads заплатила 54,29 миллиона долларов подоходного налога. Это 9,50% выручки компании.

За последние 12 месяцев выручка Teads составила 571,30 миллиона долларов, а прибыль — 140,58 миллиона долларов. Прибыль на акцию составила 0,59 доллара.

У компании 268,07 миллиона долларов наличными и 26,93 миллиона долларов долга, что дает чистую денежную позицию в размере 241,14 миллиона долларов или 1,01 доллара на акцию.

За последние 12 месяцев операционный денежный поток составил 131,50 миллиона долларов, а капитальные затраты — 7,36 миллиона долларов, в результате чего свободный денежный поток составил 124,14 миллиона долларов.

Валовая рентабельность составляет 56,28%, операционная рентабельность и рентабельность — 35,18% и 24,61%.

Предупреждение о рисках участия в IPO

Представленная информация в статье не является индивидуальной инвестиционной рекомендацией. Основным источником информации статьи является оригинальный проспект компании на сайте Комиссия по ценным бумагам и биржам США (sec.gov). Торговля финансовыми и производными инструментами, в том числе участие в IPO связанна с высокими рисками, включая риск потери части/всей суммы инвестиций. Полный перечень рисков инвестиций в представленную компанию доступен в официальном проспекте компании. Кроме этого участие в IPO требует наличие статуса квалифицированного инвестора. Перед инвестициями внимательно оцените IPO компании.

Ознакомится с предстоящими IPO Вы можете в специальном календаре IPO на нашем сайте. Для того чтобы не пропустить новые IPO подписывайтесь на нашу рассылку по e-mail и на наш Телеграм канал, посвященный IPO.

- 1Поделиться

Также в статье рассмотрены основные перспективы, где?

В проспекте компании есть более подробно, если информации о компании и показателей в статье вам недостаточно.