Здравствуйте, уважаемые читатели проекта Тюлягин! В сегодняшней статье мы рассмотрим фундаментальное понятие всей экономики — экономический цикл. Экономический цикл также нередко называют деловым или бизнес циклом. В статье вы узнаете о том, что такое экономический цикл, как он измеряется, его суть и хронология. Познакомитесь с такими понятиями как рецессия, восстановление и рост. В статье также рассмотрено влияние экономического цикла на цену акций на фондовом рынке. Кроме всего вы найдете график с демонстрацией основных фаз экономического цикла. Обо всем этом и не только далее в статье.

Содержание статьи:

- Что такое экономический цикл?

- Измерение и хронология экономических циклов

- Исторический опыт экономических циклов

- Цены на акции и экономический цикл

- Резюме

Что такое экономический цикл?

«Экономические циклы — это тип колебаний, обнаруживаемых в совокупной экономической активности стран … цикл состоит из роста, происходящего примерно в одно и то же время во многих видах экономической деятельности, за которыми следуют аналогичные общие спады … эта последовательность изменений является повторяющейся, но не периодической». Это описание из величайшего труда 1946 года Артура Ф. Бернса и Уэсли К. Митчелла «Измерение экономических циклов» остается окончательным и сегодня.

По сути, экономические циклы характеризуются чередованием фаз роста и сокращения совокупной экономической активности и перемещением экономических переменных в каждой фазе цикла. Совокупная экономическая активность представлена не только реальным (т. е. скорректированным на инфляцию) ВВП — показателем совокупного выпуска — но также и агрегированными показателями промышленного производства, занятости и безработицы, доходов и продаж, которые являются ключевыми совпадающими экономическими показателями, используемыми для официальное определение дат пика и минимума экономического цикла в США.

Распространенное заблуждение состоит в том, что рецессия определяется просто как два последовательных квартала снижения реального ВВП. Примечательно, что рецессии 1960–61 и 2001 годов не включали двух последовательных квартальных падений реального ВВП.

На самом деле рецессия — это особый вид порочного круга с каскадным снижением объемов производства, занятости, доходов и продаж, которое в свою очередь вызывает дальнейшее падение производства, быстро распространяющееся от отрасли к отрасли и от региона к региону. Этот эффект домино является ключом к распространению слабости рецессии в экономике, стимулируя смещение этих совпадающих экономических показателей и сохранение рецессии.

С другой стороны, восстановление экономического цикла начинается, когда этот порочный цикл рецессии обращается вспять и становится благоприятным циклом, когда рост объемов производства приводит к увеличению количества рабочих мест, росту доходов и увеличению продаж, что в свою очередь способствует дальнейшему увеличению выпуска. Восстановление может продолжаться и привести к устойчивому экономическому росту только в том случае, если оно станет самоподдерживающимся, что обеспечивается этим эффектом домино, стимулирующим распространение возрождения по всей экономике.

Конечно, фондовый рынок — это не экономика. Следовательно, экономический цикл не следует путать с рыночными циклами, которые измеряются с использованием общих индексов цен на акции.

Измерение и датирование экономических циклов

Серьезность рецессии измеряется тремя параметрами: глубиной, диффузией и продолжительностью. Глубина рецессии определяется величиной спада от пика до минимума по широким показателям производства, занятости, доходов и продаж. Ее распространение измеряется степенью ее распространения по экономической деятельности, отраслям и географическим регионам. Ее продолжительность определяется временным интервалом между пиком и впадиной.

Аналогичным образом сила роста определяется тем, насколько явным, всепроникающим и постоянным он оказывается. Эти три параметра роста соответствуют трем параметрам рецессии.

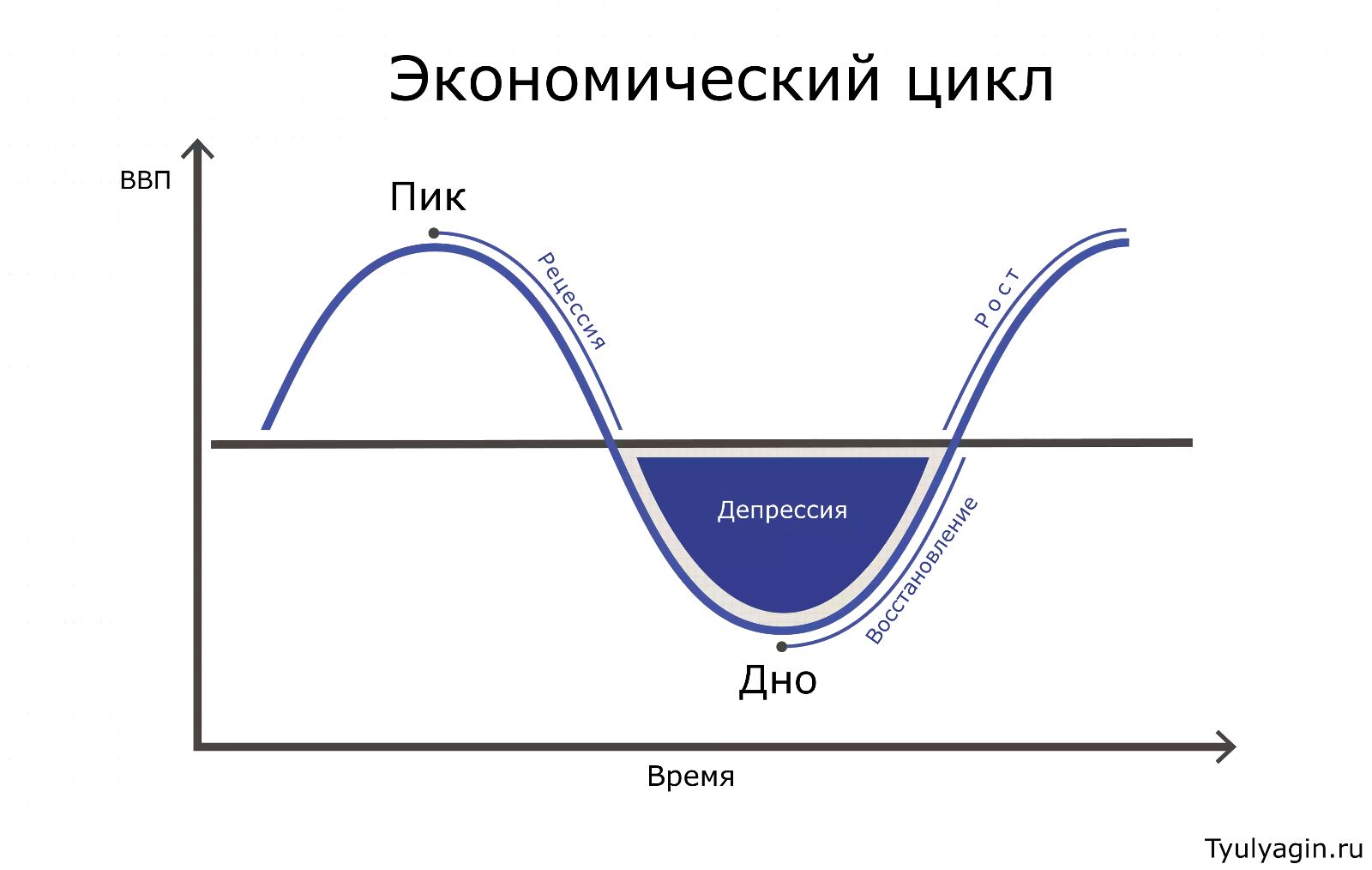

Рост (экспансия) начинается на дне (или в низу) экономического цикла и продолжается до следующего пика, в то время как спад начинается с этого пика и продолжается до следующего дна.

Национальное бюро экономических исследований (NBER) определяет хронологию экономического цикла — даты начала и окончания рецессии и роста для США. Соответственно, комитет по датам экономического цикла определяет рецессию как «значительное снижение экономической активности, распространяющееся по экономике, продолжающееся более нескольких месяцев, обычно отражаемое в реальном ВВП, реальном доходе, занятости, промышленном производстве и оптово-розничных продажах.»

Комитет по датированию обычно определяет даты начала и окончания рецессии намного позже факта. Например, после окончания рецессии 2007–2009 годов она «ждала принятия решения до тех пор, пока 30 июля и 27 августа 2010 года не будут опубликованы изменения в счетах национального дохода и продукта», и объявила об окончании рецессии в июне 2009 года лишь 20 сентября 2010 г. С момента создания Комитета в 1979 г. средние задержки в объявлении дат начала и окончания рецессии составляли восемь месяцев для пиков и 15 месяцев для минимальных значений.

До создания Комитета, с 1949 по 1978 год, даты начала и окончания рецессии определялись от имени NBER доктором Джеффри Х. Муром. Затем он был старшим членом Комитета с 1979 года до своей смерти в 2000 году. В 1996 году Мур стал соучредителем Института исследований экономического цикла (ECRI), который на основе того же подхода, который использовался для определения официальной хронологии экономического цикла в США, определяет хронологию экономических циклов для 21 другой экономики, включая G7 и БРИКС. При анализе, требующем дат международной рецессии в качестве ориентира, наиболее широко используемой процедурой является ссылка на даты NBER для США и даты ECRI для других стран.

Рост в США обычно длился дольше, чем рецессия в США. В 1854–1899 гг. Они были почти одинаковыми по продолжительности: в среднем спады продолжались 24 месяца, а периоды роста — 27 месяцев. Затем средняя продолжительность рецессии упала до 18 месяцев в период 1900–1945 годов и до 11 месяцев в период после Второй мировой войны. Между тем, средняя продолжительность роста постепенно увеличивалась с 27 месяцев в 1854–1899 годах до 32 месяцев в 1900–1945 годах, до 45 месяцев в 1945–1982 годах и до 103 месяцев в период 1982–2009 годов.

Глубина рецессии со временем изменилась. Как правило, они были очень глубокими в период до Второй мировой войны (Второй мировой войны), восходящий к 19 веку. В связи с резким падением циклической волатильности после Второй мировой войны глубина рецессии значительно снизилась. С середины 1980-х годов до кануна Великой рецессии 2007–2009 годов — периода, который иногда называют «великой замедление», — наблюдалось дальнейшее снижение циклической волатильности. Кроме того, с момента начала «великого замедления» средняя продолжительность периода роста увеличилась примерно вдвое.

Исторический опыт экономических циклов

Опыт большинства стран с рыночной экономикой до Второй мировой войны включал глубокую рецессию и сильное восстановление. Тем не менее, восстановление после Второй мировой войны после разрушений, нанесенных войной многим крупным экономикам, привело к сильной тенденции роста на протяжении десятилетий.

Когда тенденция роста является сильной, как это продемонстрировал Китай в последние десятилетия, из-за циклических спадов трудно привести экономический рост ниже нуля к спаду. По той же причине Германия и Италия не увидели свою первую рецессию после Второй мировой войны до середины 1960-х годов и, таким образом, испытали рост на два десятилетия. С 1950-х по 1970-е годы во Франции наблюдалось 15-летний рост, в Великобритании — 22-летний рост, а в Японии — 19-летний рост. С конца 1950-х до начала 1980-х годов в Канаде наблюдалось 23-летний рост. Даже США пережили самый длительный рост до того времени в своей истории, охвативший почти девять лет с начала 1961 года до конца 1969 года.

Поскольку рецессии экономического цикла, по-видимому, стали менее частыми, экономисты сосредоточились на циклах роста, которые состоят из чередующихся периодов роста выше и ниже тенденции. Но мониторинг циклов роста требует определения текущей тенденции, что проблематично для прогнозирования экономического цикла в реальном времени. В результате Джеффри Х. Мур из Института исследования экономического цикла перешел к другой циклической концепции — циклу темпов роста.

Циклы темпов роста — также называемые циклами ускорения-замедления — состоят из чередующихся периодов циклических подъемов и спадов темпов роста экономики, измеряемых темпами роста тех же ключевых совпадающих экономических показателей, которые используются для определения пиковых и минимальных дат экономического цикла. В этом смысле цикл темпов роста является первой производной от классического экономического цикла. Но что важно, анализ цикла темпов роста не требует оценки тенденции.

Используя подход, аналогичный тому, который используется для определения хронологий экономических циклов, Институт исследования экономического цикла также определяет хронологии цикла темпов роста для 22 стран. Поскольку циклы темпов роста основаны на точках перегиба в экономических циклах, они особенно полезны для инвесторов, которые чувствительны на связи между фондовыми рынками и экономическими циклами.

Исследователи, которые впервые применили классический анализ экономического цикла и анализ цикла роста, обратились к циклу темпов роста, который состоит из чередующихся периодов циклических подъемов и спадов экономического роста, измеряемых темпами роста одних и тех же ключевых совпадающих экономических показателей, которые используются для определения пиковых и минимальных дат экономического цикла.

Цены акций и экономический цикл

В послевоенный период наибольшее падение цен на акции обычно — но не всегда — происходило во время спадов экономического цикла (т. е. рецессий). Исключения включают крах 1987 года, который был частью обвала S&P 500 в том году на 35%, откат на 23% в 1966 году и падение на 28% в первой половине 1962 года.

Однако каждое из этих значительных падений цен на акции происходило во время спадов цикла темпов роста. Действительно, в то время как цены на акции обычно испытывают серьезные спады при спадах экономического цикла и подъемы при восстановлениях экономического цикла, между падениями цен на акции и спадами цикла темпов роста, а также между повышением цен на акции и подъемами цикла темпов роста, существовала лучшая взаимно-однозначная взаимосвязь в период после Второй Мировой войны, в десятилетия, предшествовавшие Великой рецессии.

После Великой рецессии 2007–2009 годов — в то время как полноценный спад цен на акции, характеризовавшийся снижением основных средних значений более чем на 20%, не происходил до пандемии коронавируса 2020 года — меньшие 10–20% «коррекции» сгруппировались вокруг четыре промежуточных спадов цикла темпов роста: с мая 2010 по май 2011, с марта 2012 по январь 2013, с марта по август 2014 и с апреля 2014 по май 2016.

Двадцатипроцентное падение индекса S&P 500 в конце 2018 г. также произошло в рамках пятого спада цикла темпов роста, начавшегося в апреле 2017 года и завершившегося рецессией 2020 года.

По сути, перспектива рецессии обычно, но не всегда, приводит к значительному падению цен на акции. Но перспектива экономического спада — и, в частности, спада цикла темпов роста — также может вызвать меньшие коррекции, а иногда и гораздо более сильное понижение цен на акции.

Поэтому инвесторам жизненно важно следить не только за спадом экономического цикла, но и за замедлением экономического роста, обозначаемым как спад цикла темпов роста.

Резюме

- Экономические циклы состоят из согласованных циклических подъемов и спадов по широким показателям экономической активности — производству, занятости, доходам и продажам.

- Чередующиеся фазы экономического цикла — это рост и рецессия (также называемые спадами). Спад начинается на пике экономического цикла — когда заканчивается рост — и заканчивается на его дне, когда начинается следующий рост.

- Серьезность рецессии измеряется тремя параметрами: глубиной, диффузией и продолжительностью, а сила роста— тем, насколько она выражена, повсеместна и постоянна.

А на этом сегодня все про Экономический цикл. Надеюсь статья была для вас полезной и интересной. Делитесь статьей в социальных сетях и мессенджерах и добавляйте сайт в закладки. Успехов и до новых встреч на страницах проекта Тюлягин!

- 3Поделились

впечатляваща статия като обобщаваща с дефиниции , препратки и линкове,

но къде е справянето с негатива и цената която плаща човечеството, хората, народа…

Думи, слова, теории и нито ред написан за…. числа и цифри !?

Теория без доказателства е като Лема или Теорема без решение като онези вековните задачи без отговор.